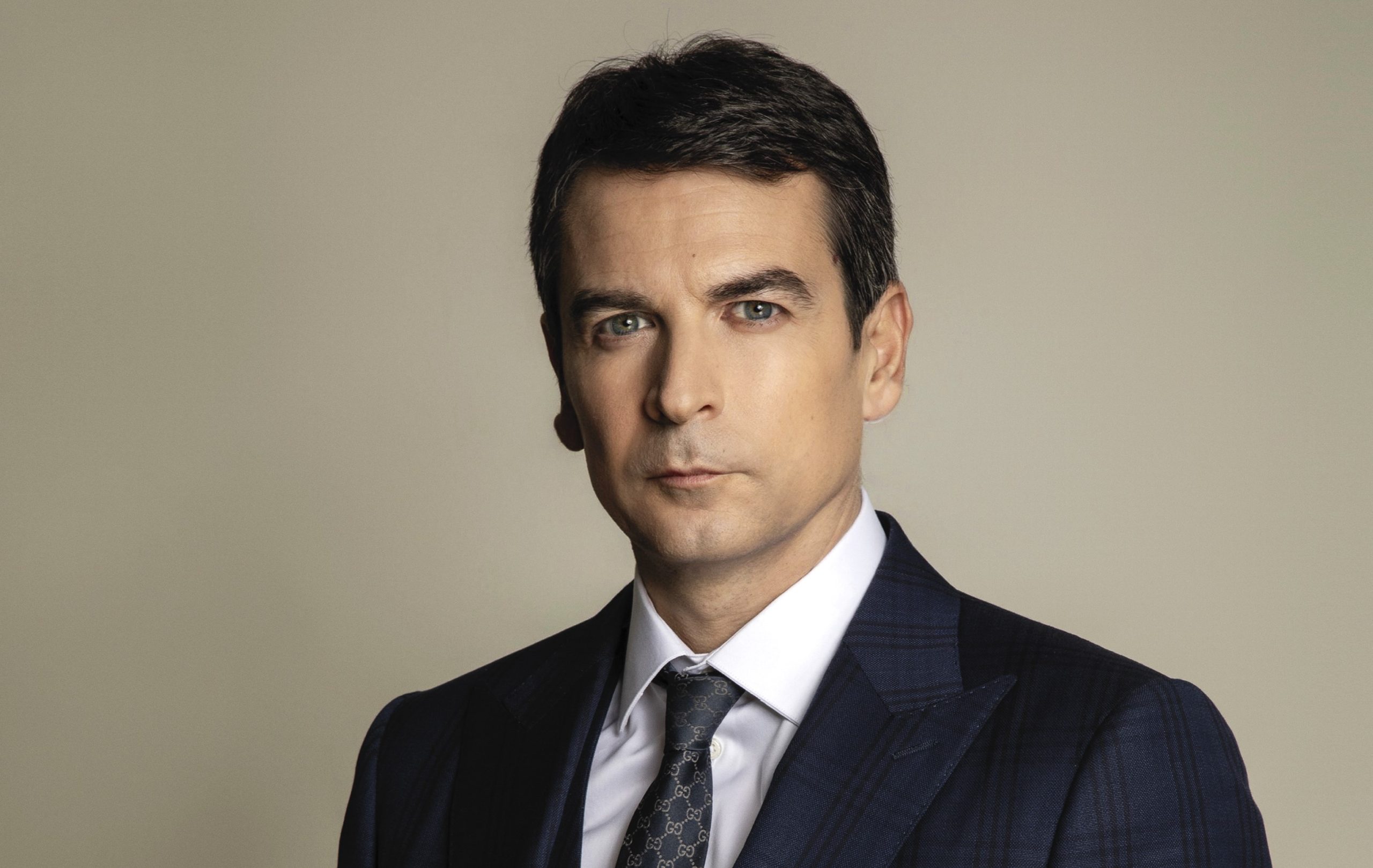

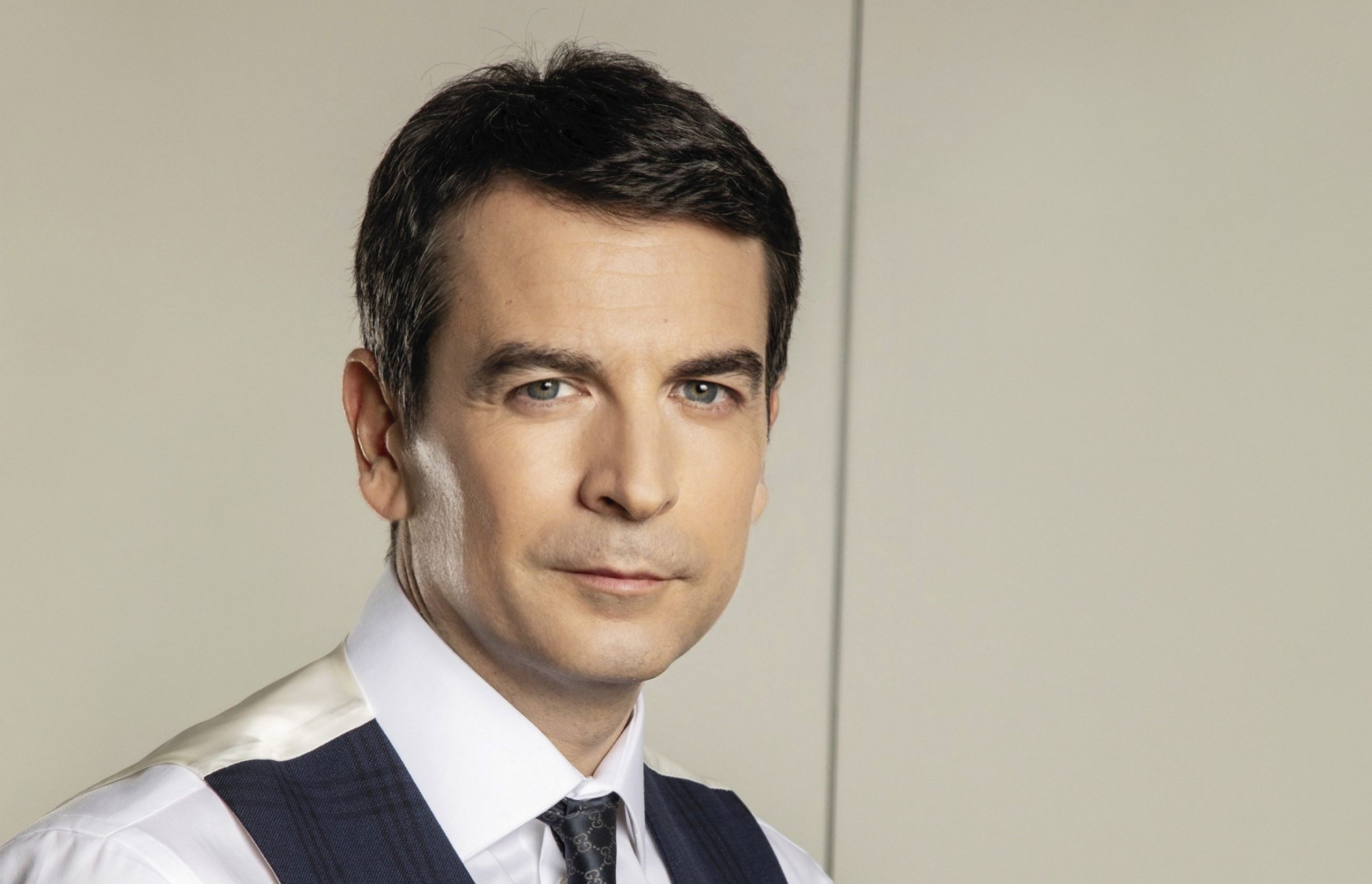

Autor: Radojka Nikolić

Darko Popović: U 2024. godini će doći do snižavanja kamatnih stopa, ali će biti sporije nego što čak i dobar deo stručne javnosti očekuje. Dakle, i u ovoj godini važi – umereni optimizam i opreznost

Visoka likvidnost bankarskog sektora u Srbiji i visoka dobit u 2023., obeležili su početak ove godine, pa su, pored kamatnih stopa, to bile neizbežne teme u razgovoru sa Darkom Popovićem, predsednikom Izvršnog odbora Banca Intesa, članice međunarodne bankarske grupacije Intesa Sanpaolo, za portal www.magazinbiznis.rs. Na pitanje da li postoji problem viška likvidnosti, kako ga rešava i da li mu to zadaje glavobolje, Popović kratko, u polu-šali odgovara: „Od viška likvidnosti ne boli glava“.

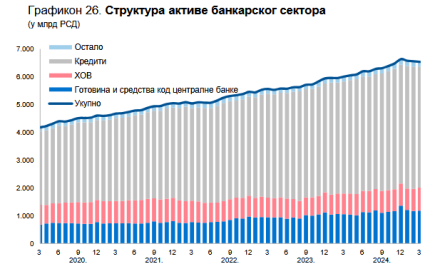

I, potom, objašnjava: „Višak likvidnosti ne bih nazvao problemom. Likvidnost je pitanje svih pitanja za banke, pa tek onda dolaze kapital, efikasnost, profitabilnost. Likvidnost je nešto što morate da imate 24/7, 365 dana u godini. Ako i postoji višak likvidnosti, ja sam zadovoljan, bez obzira na to što može negativno da utiče na profitabilnost. Veoma je važno što na celom tržištu u Srbiji, a ne samo u Banca Intesa, postoji značajan višak likvidnosti. Sa druge strane, činjenica je da nemamo dovoljno razvijeno tržište kapitala i da su nam ograničene mogućnosti ulaganja viškova likvidnosti u visokokvalitetne hartije od vrednosti. Zato se najveći deo viška likvidnosti ulaže u državne obveznice, prvenstveno Republike Srbije, ali i najbolje rangiranih zemalja Evropske unije, kao i SAD“.

Kakva će biti 2024. godina za bankarski sektor u Srbiji u pogledu kreditne aktivnosti?

„Očekujem blagi rast, pogotovo imajući u vidu projekcije da će BDP ove godine biti veći nego prethodne, podatke da je inflacija gotovo već ušla u ciljani okvir, rast realnih zarada, ali i najavu državnog investicionog ciklusa, što takođe uključuje i banke. Očekujemo rast investicija i banke su spremne da taj rast i podrže.“

Očekuje se i početak smanjenja kamatnih stopa u ovoj godini?

„Ako Evropska centralna banka smanji kamatnu stopu u junu za očekivanih 25 baznih poena, to će biti signal tržištu, ali verujem da će ECB sačekati neko vreme da vidi efekte te odluke, što za klijente banaka znači da neko značajno smanjenje kamatnih stopa ne treba očekivati ove godine u bilansu uspeha. Jer, iako se dese dva, tri smanjenja do kraja ove godine, po 25 baznih poena, što je zbirno od 50 do 75 baznih poena, to ne predstavlja u dovoljnoj meri ono što verujem da su klijenti očekivali. Ako pogledate i druge tržišne instrumente, na primer, svop na euribor na pet godina, on iznosi blago ispod tri odsto. To znači da se očekuje da će euribor biti na nivou od oko tri odsto u narednih pet godina, što jeste značajno smanjenje u odnosu na trenutni nivo, ali daleko od onoga što smo imali do 2022. godine.“

Ali, zahvaljujući rastu kamata, bankarski sektor je u 2023. godini ostvario rekordnu dobit u Srbiji, od 1,44 milijarde evra. Da li je tolika dobit bila očekivana?

„Da, očekivano je. I na globalnom nivou – od Evrope do Amerike, bankarstvo je ostvarilo rekordnu dobit, najveću u poslednjih 15 godina. Ali, kad kažemo ’rekordno’, veoma je važan kontekst, jer ne mislim da je ovakav rezultat izniman, već da je mnogo bliži očekivanoj stopi profitabilnosti u odnosu na uloženi kapital nego stope koje smo beležili prethodnih 14 godina. Ako se pogleda stopa prinosa na kapital, banke u Srbiji i celoj Evropi su prošle godine prvi put za svoje akcionare ostvarile prinos koji je bio iznad cene kapitala, što znači da su prvi put u poslednjih 15 godina dodale vrednost svojim akcionarima. Zato je važno da profitabilnost ne posmatramo izolovano u odnosu na druge parametre, a ovde pre svega mislim na vrednost banaka, odnosno na njihovu tržišnu kapitalizaciju na berzi. I na berzi je tržište valorizovalo profitabilnost banaka, ali ne verujem da će ona nastaviti da raste ovim koracima imajući u vidu rizike izražene u visokim kapitalnim zahtevima regulatora, konkurenciji koju donose novi tehnološki igrači, neizvesnosti koja dolazi sa naprednom tehnologijom, te složene makroekonomske okolnosti. Smatram da je rast profitabilnosti banaka na talasu kamatnih stopa iscrpljena na srednji rok.“

Ako je struktura profitabilnosti banaka bila zasnovana na višim kamatnim stopama, usled rasta euribora, šta je još uticalo na rast profitabilnosti?

„Najveći doprinos povećanju profitabilnosti je dao rast aktivnih kamatnih stopa, ali je i cena depozita porasla. Ono što je za banke bilo povoljno jeste činjenica da se promene cena najpre dešavaju na strani aktive, a da su sa zakašnjenjem praćene i poskupljenjem depozita. Jasno je da je neto kamatna marža najviše doprinela rastu profitabilnosti, ali moram da kažem da smo mi i kroz povećani obim biznisa, koji se najbolje sagledava kroz različite naknade, ostvarili rast od preko šest odsto, koji je isključivo došao iz transakcionih poslova, a to je mnogo zdraviji oblik rasta u odnosu na rast baziran na kamatnim stopama.“

Jasno je da je neto kamatna marža najviše doprinela rastu profitabilnosti, ali moram da kažem da smo mi i kroz povećani obim biznisa, koji se najbolje sagledava kroz različite naknade, ostvarili rast od preko šest odsto, koji je isključivo došao iz transakcionih poslova

Ne mogu da izbegnem opasku, povodom ovako visokog profita banaka: ako su kamate usklađivane sa rastom euribora u 2023., da li se u bankama razmišljalo o smanjenju naknada i provizija za klijente?

„Takva opaska mi daje priliku da podsetim da su banke od 1. septembra 2022. do kraja avgusta 2023. godine za 30 odsto umanjile naknade na platne usluge stanovništvu. To je mera kroz koju se bankarski sektor odrekao prihoda od oko sedam milijardi dinara ili oko 60 miliona evra, a sve u kontekstu da se olakša dvocifreni inflacioni pritisak na budžete građana. Jedino je bankarska industrija, na predlog NBS, sprovela takvu meru u korist građana, ni jedna druga industrija nije imala sličnih inicijativa. Zato, kada se kaže da je sektor zaradio 1,4 milijarde evra, mora da se uzme u obzir koliki kapital je uložen, kakav rizik je preuzet.“

Ali, korisnici usluga banaka takođe moraju imati svoj ugao gledanja na poslovanje banaka i na svoje budžete…

„Da, ja mislim da o tome treba govoriti, jer je ova zemlja kandidat za članstvo u Evropskoj uniji, a njen bankarski sektor je verovatno jedini deo poslovne zajednice i jedina oblast koja je, praktično, članica EU. I to posmatrano iz različitih aspekata. Prvo, u pogledu tržišnih učesnika koji su najvećim delom članovi bankarskih grupacija iz EU, zatim njihovog broja koji čini da je konkurencija kod nas mnogo veća nego u većini EU članica u okruženju i treće, u pogledu naše regulative koja je u potpunosti sinhronizovana sa regulativom ECB. Ono što je možda i najznačajnije jeste da naš regulator, NBS, sprovodi mere zaštite potrošača koje su jednake, a u mnogim delovima i znatno restriktivnije od onih koje postoje u EU. Takođe, i na planu usluga, bilo da pričamo o digitalizaciji ili instant plaćanjima koja smo kao zemlja sproveli mnogo bolje od mnogih članica EU. Ali, kad je nešto dobro, čovek se na to lako navikne. No, traženje mana nas tera da budemo bolji. Ipak, treba videti i dobre stvari i na strani privatnog kapitala, i one koje država čini za korisnike.“

Kad već pominjete da matične banke koje, kao i Intesa Sanpaolo, dolaze iz EU, u šta najpre gledate: da li u ono što odlučuje ECB ili NBS?

„U Srbiji je naš jedini zakonski regulator NBS i uvek gledamo u tom pravcu, ali smo mi sa druge strane i deo evropske bankarske grupacije pa podležemo i superviziji ECB. Ta dva regulatora su u pogledu regulative najvećim delom usklađena, i mi ni u jednom delu poslovanja ne nailazimo na neusaglašene zahteve ECB i NBS. U delu monetarnih uslova gledamo u oba regulatora jer su nam jednako važne odluke i jedne i druge centralne banke.“

Kakva je bila dinamika kreditiranja u 2023. godini? Je li to bio period stagnacije u ovom delu Evrope?

„U celoj razvijenoj Evropi nivo kreditiranja uglavnom pada, što je i logično imajući u vidu monetarnu politiku, dok je u Srbiji ostvaren blagi rast. Banca Intesa je bila značajno bolja od proseka na tržištu sa rastom portfolija od oko pet odsto, čime smo povećali tržišno učešće koje je prošle godine bilo dominantnije u privredi nego u stanovništvu. I tih pet odsto je za nas nova realnost jer smo prvi put, u prošlih deset godina, ostvarili rast koji nije bio dvocifren, budući da smo do sada svake godine imali rast kreditne aktivnosti od deset i više procenata. Ali, to nije bilo iznenađenje jer smo imali restriktivnu monetarnu politiku i više kamatne stope. Rast smo, ponajviše, ostvarili kroz različite kreditne aranžmane sa međunarodnim finansijskim institucijama, po čemu smo lider na tržištu budući da sarađujemo sa svim evropskim institucijama, sa kojima smo u prošlih deset godina realizovali aranžmane u vrednosti većoj od 1,5 milijardi evra. Uspeli smo da kroz ovu saradnju ponudimo klijentima značajno povoljnije kamatne stope i podstaknemo ih da idu i u pravcu investicija, pogotovo na planu energetske efikasnosti i pozitivnog uticaja na životnu sredinu, ali i drugih oblasti, pa smo tako pružili podršku ženama u poljoprivredi, mladim preduzetnicima i drugim kategorijama klijenata. Deo rasta u segmentu privrede dugujemo i novom digitalnom rešenju faktoringa, koje smo pokrenuli prošle godine i kroz koje smo do sada već realizovali preko 50 miliona evra, uz očekivanje eksponencijalnog rasta u narednom periodu.“

Kod stambenih kredita je opet počeo rast?

„Stambeni krediti su značajno usporili u 2023. sve do odluke NBS o privremenom limitiranju kamatnih stopa jer su klijenti procenjivali da se cene i kredita i nekretnina nalaze na visokom nivou. Od tada primećujemo, posebno u 2024. godini, da smo na putu da se vratimo na obime stambenih kredita kakvi su postojali i pre rasta euribora. Posmatrano relativno u odnosu na prošlu godinu, u ovom trenutku oni imaju najdinamičniji rast, što i ne čudi imajući u vidu nisku polaznu osnovu. Ovome je posebno doprinela i odluka da uvedemo u ponudu kredite sa fiksnom kamatnom stopom na ceo period otplate. Klijenti znaju šta je neizvesnost, šta je tržišni rizik i ova ponuda im je puno značila za donošenje odluke.“

Popović: Ove godine očekujemo da će Banca Intesa ostvariti još jedan rekord i dostići vrednost aktive od jednog triliona dinara, odnosno, hiljadu milijardi dinara, odnosno oko 9 milijardi evra. To će biti prvi put da jedna finansijska institucija u Srbiji stigne do tog nivoa ukupne aktive

Banca Intesa Beograd je i dalje prva na listi banaka u Srbiji po ukupnoj aktivi i sa tržišnim učešćem od 15,6 %. U čemu je značaj prvog mesta?

„Tržište je neka vrsta utakmice. Mi imamo i takvu kulturu unutar kompanije da želimo da budemo najbolji. Međutim, recept zašto smo mi već 17 godina najveći i prvi je u tome da to što ste najveći nije cilj, već posledica svega onoga što radite. Jer, ako gledate samo određene pokazatelje, čak i veličinu, može se postati prvi kratkoročno na različite načine: da preuzimate veće rizike, da imate agresivnu cenovnu politiku, da poslujete na teret sopstvene etike, idete u prekomerne kupovine i spajanja. Ali, sve to podrazumeva i pitanje održivosti. No, ako svaku svoju odluku donosite kroz prizmu narednih pet godina, ako tako vodite kreditnu i cenovnu politiku, politiku investicija, kvaliteta usluge i konzistentnosti ka klijentima, onda je tu odgovor zašto smo sopstvenim radom i organskim rastom već duži niz godina na prvom mestu. Danas u Srbiji imamo bankarsko tržište koje je u velikoj meri konsolidovano, gde postoji koncentracija pet do šest banaka koje su značajno veće od drugih, i utoliko smo ponosniji što smo ostali banka broj 1.

Ove godine očekujemo da će Banca Intesa ostvariti još jedan rekord i dostići vrednost aktive od jednog triliona dinara, odnosno, hiljadu milijardi dinara, odnosno oko 9 milijardi evra. To će biti prvi put da jedna finansijska institucija u Srbiji stigne do tog nivoa ukupne aktive.“

Kakvi su rizici prve pozicije?

„Rizik je da u želji da ostanete najveći ne smete da se polakomite i padnete pod uticaj pritisaka da odstupite od nečega što znate da je dobro na dugi rok. Banca Intesa zapošljava oko 3.100 ljudi, što je velika baza, nije uvek lako iskomunicirati i sprovesti sve mere, dakle postoji i taj rizik, kao i rizik da se od najboljih uvek i najviše očekuje, ali nas to gura napred.“

Šta će karakterisati poslovanje bankarskog sektora u 2024. godini?

„Bankarstvo je specifična industrija i ne postoji samo za sebe, već je povezano i sa građanima i sa privredom. U tom smislu, postoje brojni makro rizici koji utiču na naše poslovanje – od stanja privreda koje su naše eksportne destinacije do odluka ECB i NBS. Ako pored neizvesnosti na mikro nivou imamo u vidu i sva globalna dešavanja, jasno je da poslujemo u ambijentu od koga ne možemo da očekujemo izuzetno visok rast. Zato nam je prioritet da zadržimo kvalitet portfolija i da u meri u kojoj možemo podstaknemo tražnju, uz očekivanje da ćemo videti početak trenda spuštanja kamatnih stopa. Ali, tu ističem visoku dozu opreznosti, pre svega zato što monetarne vlasti Evrope i SAD ne smeju da dozvole bilo kakvu grešku u odnosu na inflaciju, koja nikako ne sme ponovo da raste, pa će svako snižavanje pomno analizirati i posmatrati njene efekte. Zato bih rekao da će doći do snižavanja kamatnih stopa, ali da će biti sporije nego što čak i dobar deo stručne javnosti očekuje. Dakle, i u 2024. godini važi – umereni optimizam i opreznost“, ocenio je Darko Popović u intervjuu za portal www.magazinbiznis.rs